期货强制平仓线(期货强制平仓线是多少)

期货交易作为一种高风险、高收益的金融工具,吸引着众多投资者参与。在追逐利润的同时,风险控制至关重要。而期货强制平仓线,也称为爆仓线,正是期货交易中一道重要的风险防线。了解并严格遵守强制平仓线,是避免重大损失的关键。

期货强制平仓线(爆仓线)指的是当期货账户的风险度超过交易所或期货公司规定的警戒线时,期货公司为了防止风险进一步扩大,强制性地将投资者持有的部分或全部仓位平仓的操作。简单来说,就是账户里的钱不够维持现有仓位了,期货公司为了避免自己也承担损失,会强制帮你卖掉一部分或者全部合约。

期货强制平仓线到底是多少呢?这个问题并没有一个统一的答案,因为它取决于多个因素,包括:

-

期货公司规定: 不同的期货公司可能会有不同的强制平仓线标准。一般来说,期货公司会在开户协议中明确规定具体数值。

-

交易所规定: 各个期货交易所也会对不同品种的合约设定最低保证金要求,这间接影响了强制平仓线。

-

合约类型: 不同品种的期货合约,其波动性和风险程度不同,强制平仓线也会有所差异。例如,波动较大的农产品期货,其强制平仓线通常会高于波动较小的股指期货。

-

账户资金管理: 投资者持仓比例,止损设置等都影响着账户的风险度,从而影响是否触发强制平仓线。

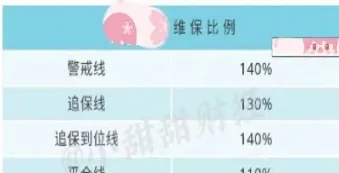

投资者在参与期货交易前,必须详细了解自己所选择的期货公司的具体规定,以及相关合约的风险特征,并严格遵守风控措施。通常,期货公司会设定一个警戒线和一个强制平仓线。当风险度达到警戒线时,期货公司会发出预警通知,提醒投资者追加保证金或减仓。如果风险度继续上升,达到强制平仓线,期货公司则会直接执行平仓操作。

总而言之,期货强制平仓线并非一个固定的数值,而是根据多种因素动态变化的。投资者需要密切关注账户风险度,并采取必要的措施来避免触发强制平仓,从而保护自己的资金安全。

强制平仓线的计算与含义

强制平仓线的计算通常基于账户的风险度,而风险度又与账户的净值、持仓保证金、以及交易所和期货公司的相关规定有关。一种常见的计算方式是:

风险度 = (账户权益 / 持仓占用保证金) 100%

例如,如果账户权益为10万元,持仓占用保证金为5万元,那么风险度为 (10万 / 5万) 100% = 200%。不同的期货公司会有不同的警戒线和强制平仓线,例如:

- 警戒线: 110% - 130%

- 强制平仓线: 100%或以下

这意味着,当风险度降至110%-130%时,期货公司会发出预警,提醒投资者追加保证金。如果风险度进一步降至100%或以下,期货公司将会执行强制平仓。需要注意的是,有些期货公司可能会设置更高的强制平仓线,例如80%或90%,以加强风险控制。

强制平仓线代表着投资者账户所能承受的最大风险程度。一旦触及强制平仓线,意味着账户已经处于非常危险的境地,继续持有仓位可能会导致更大的损失。强制平仓机制的目的是保护投资者和期货公司的利益,防止风险进一步蔓延。

触发强制平仓的原因分析

触发强制平仓通常是由于以下几个原因造成的:

- 行情剧烈波动: 这是最常见的原因。当市场行情朝着不利于投资者持仓的方向剧烈波动时,账户权益会迅速下降,导致风险度降低,最终触及强制平仓线。

- 重仓操作: 投资者过度使用杠杆,持仓比例过高,导致账户风险度过高。一旦市场出现不利波动,账户很容易触及强制平仓线。

- 保证金不足: 投资者账户内的资金不足以支付持仓所需的保证金,导致风险度降低,触发强制平仓。

- 未及时追加保证金: 当账户风险度达到警戒线时,期货公司会通知投资者追加保证金。如果投资者未能及时追加足够的保证金,账户风险度继续下降,最终会触及强制平仓线。

- 止损设置不合理或未设置: 部分投资者没有设置止损或者止损设置不合理,导致亏损不断扩大,最终超出账户承受能力,触发强制平仓。

了解这些原因有助于投资者更好地预防强制平仓的发生。通过合理的资金管理、控制仓位、及时追加保证金、以及设置合理的止损,可以有效降低触发强制平仓的风险。

如何避免触发强制平仓

避免触发强制平仓是期货交易中至关重要的一环,以下是一些有效的策略:

- 严格控制仓位: 避免过度使用杠杆,合理控制持仓比例。一般来说,建议将持仓比例控制在账户总资金的30%以内,甚至更低,以应对市场波动。

- 设置合理的止损: 止损是控制风险的重要手段。根据自己的风险承受能力和交易策略,设置合理的止损点,一旦市场行情朝着不利方向发展,及时止损,避免亏损扩大。

- 及时追加保证金: 当账户风险度达到警戒线时,及时追加保证金,提高账户的抗风险能力。

- 密切关注市场行情: 密切关注市场行情变化,及时调整交易策略,避免盲目跟风。

- 选择合适的期货公司: 选择信誉良好、风控严格的期货公司,可以获得更完善的风险管理服务。

- 学习和掌握期货知识: 充分了解期货交易的规则、风险和技巧,提高自身的风险意识和交易水平。

通过以上措施,可以有效降低触发强制平仓的风险,保护自己的资金安全。

强制平仓后的处理

不幸的是,即使采取了各种预防措施,仍然有可能触发强制平仓。当发生强制平仓后,投资者应该冷静应对,并采取以下措施:

- 了解平仓原因: 仔细了解平仓的原因,分析是由于市场行情波动、保证金不足,还是其他原因造成的。

- 核对平仓结果: 核对平仓的数量、价格和手续费,确保平仓结果的准确性。

- 经验教训: 从这次平仓事件中经验教训,分析自己的交易策略和风险管理方面存在的不足,并加以改进。

- 重新评估风险承受能力: 重新评估自己的风险承受能力,并根据实际情况调整交易策略。

- 谨慎入市: 不要急于再次入市,先冷静分析市场行情,制定完善的交易计划,再谨慎操作。

强制平仓是一种痛苦的经历,但也是一次学习和成长的机会。通过经验教训,提高自身的风险管理能力,可以避免再次犯同样的错误。

期货交易的风险管理

期货交易的风险管理是一个系统性的过程,需要贯穿于整个交易过程的始终。除了避免触发强制平仓外,还需要关注以下几个方面:

- 资金管理: 合理分配资金,避免将全部资金投入到期货交易中。

- 仓位控制: 控制持仓比例,避免过度使用杠杆。

- 止损设置: 设置合理的止损点,及时止损,避免亏损扩大。

- 情绪控制: 保持冷静理智,避免情绪化交易。

- 风险评估: 定期评估自身的风险承受能力,并根据实际情况调整交易策略。

- 学习和实践: 不断学习和实践,提高自身的交易水平和风险管理能力。

期货交易的风险管理是一个持续不断的过程,需要投资者持续学习和实践,才能在市场中长期生存并获得收益。只有充分了解并有效控制风险,才能在期货市场中取得成功。