期权怎么发行看涨期权(期权怎么看涨跌)

旨在详细阐述期权的发行,特别是看涨期权的发行机制,并深入探讨期权价格的涨跌规律。期权是一种金融衍生品,赋予持有人在未来特定日期(到期日)以特定价格(执行价)买卖标的资产的权利,而非义务。看涨期权(Call Option)赋予持有人在到期日或之前以执行价买入标的资产的权利。发行看涨期权的主体通常是期权的卖方,他们承担了潜在的无限风险,而买方则支付权利金来获得这种权利。将从期权发行机制、看涨期权的定价、影响看涨期权价格的因素以及看涨期权的风险管理等方面进行深入探讨。

看涨期权的发行机制

看涨期权的发行并非由单一机构或个人独家完成,而是通过规范的交易所或场外交易市场进行。在交易所市场,期权合约的标准化程度较高,例如标的资产、到期日和执行价等都事先设定好。发行方通常是金融机构、对冲基金或其他大型投资者,他们通过交易所平台将看涨期权合约挂牌出售。买方则根据自身需求和市场行情决定是否购买。场外交易市场则更加灵活,合约条款可以根据买卖双方的协商进行定制,但流动性通常低于交易所市场。

发行看涨期权的过程大致如下:发行方(卖方)需要评估标的资产的未来走势,并根据市场供求关系确定合理的执行价和权利金。他们将期权合约信息提交给交易所或场外交易平台,等待买方购买。买方支付权利金后,便获得了看涨期权的权利,而卖方则承担了在到期日或之前以执行价买入标的资产的义务(如果买方选择行权)。整个发行过程受相关法律法规和交易规则的严格监管,以确保市场公平有序。

看涨期权的定价模型

看涨期权的定价并非随意决定,而是基于复杂的数学模型和市场因素。最常用的模型是Black-Scholes模型,它考虑了标的资产的价格、波动率、无风险利率、到期时间和执行价等因素。该模型假设标的资产价格服从几何布朗运动,并利用偏微分方程来计算期权的理论价格。Black-Scholes模型也存在一些局限性,例如它假设波动率恒定,而实际市场中的波动率是变化的。

除了Black-Scholes模型外,还有其他一些期权定价模型,例如二叉树模型、蒙特卡洛模拟等。这些模型各有优缺点,选择哪种模型取决于具体的应用场景和数据可用性。无论使用哪种模型,期权定价都包含一定的误差,因为市场是动态变化的,模型只能反映部分市场信息。

影响看涨期权价格的因素

看涨期权的价格并非一成不变,它会受到多种因素的影响。主要因素包括:

- 标的资产价格:这是影响看涨期权价格最直接的因素。标的资产价格上涨,看涨期权价格通常也会上涨;反之,则会下跌。

- 波动率:波动率越高,看涨期权价格越高。因为波动率越高,标的资产价格在到期日之前上涨的可能性越大,从而增加了看涨期权的价值。

- 时间价值:距离到期日越远,看涨期权的时间价值越高。因为时间越长,标的资产价格上涨的可能性越大。

- 无风险利率:无风险利率越高,看涨期权价格越高。因为更高的无风险利率意味着资金的持有成本更高,投资者更愿意购买看涨期权来获取更高的潜在收益。

- 执行价:执行价越高,看涨期权价格越低。因为执行价越高,持有人行权的可能性越小。

- 市场供求关系:市场上看涨期权的供求关系也会影响其价格。供大于求时,价格下跌;供小于求时,价格上涨。

看涨期权的风险管理

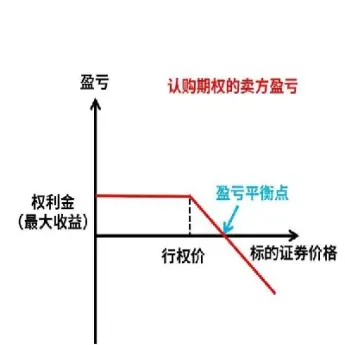

发行看涨期权的卖方承担了巨大的风险,因为其潜在亏损是无限的。如果标的资产价格大幅上涨,卖方需要以执行价买入标的资产,其损失将与标的资产价格上涨的幅度成正比。为了管理风险,卖方可以采取多种策略,例如:

- 对冲:卖出看涨期权的同时,买入标的资产或其他相关的金融工具,以减少价格波动带来的风险。

- 止损:设定止损点,当期权价格下跌到一定程度时,及时平仓,以限制损失。

- 分散投资:不要将所有资金都投入到单一期权交易中,以分散风险。

- 风险评估:在发行期权之前,对标的资产进行充分的风险评估,并根据风险承受能力确定合理的执行价和权利金。

看涨期权的应用

看涨期权广泛应用于各种金融领域,例如:

- 风险管理:企业可以用看涨期权来对冲原材料价格上涨的风险。

- 套利:投资者可以利用看涨期权进行套利交易。

- 投机:投资者可以利用看涨期权进行投机交易,以期获得高额回报。

总而言之,看涨期权的发行和交易是一个复杂的过程,涉及多种因素。理解这些因素以及相应的风险管理策略对于投资者和发行者都至关重要。在进行期权交易前,务必进行充分的研究和风险评估,并根据自身情况谨慎决策。